債券は給料と同じと考えればOK? 〜 #加藤康之の投資講座 初級編2〜

本記事は、お金のデザイン研究所所長、首都大学東京特任教授/京都大学客員教授の加藤康之氏による寄稿記事です。

前回から3回シリーズで、「投資することの意味について基本に立ち戻って考える」というシリーズを始めました。

前回記事

具体的な例としてTHEOを取り上げています。THEOは、グロース(株式中心)、インカム(債券中心)、インフレヘッジ(実物資産中心)という3つの機能ポートフォリオを組み合わせて運用されており、投資の3大基本要素を運用商品として実現していると言えます。

したがって、投資の基本を説明するのにとても便利です。

第1回目は「なぜサラリーマンは株式に投資すべきなのか?」として、グロースポートフォリオを取り上げました。

今回は第2回としてインカムポートフォリオを取り上げてみます。

・・・

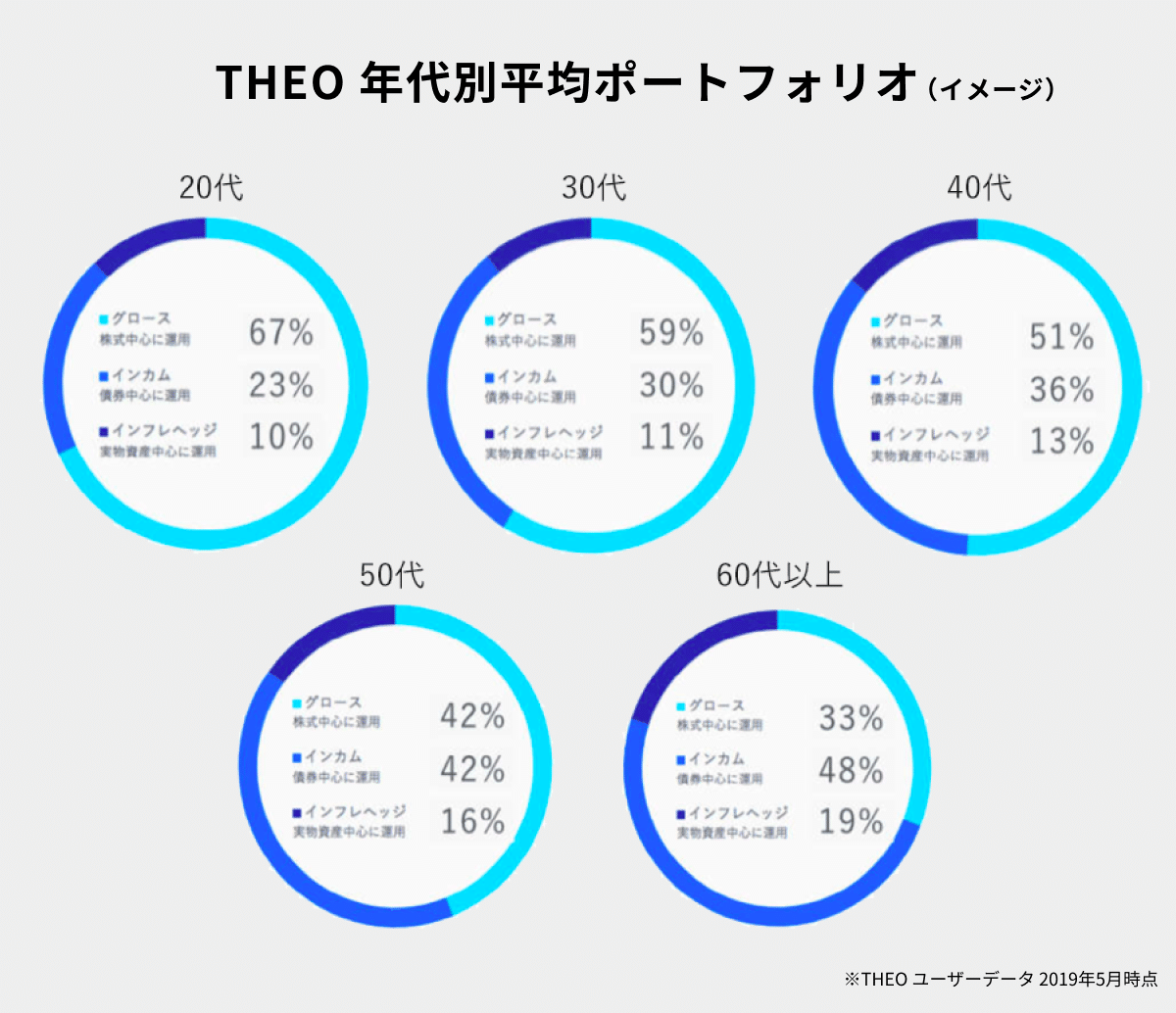

THEOでは、ユーザーの年齢・金融資産などから、その人に合ったポートフォリオを提案しており、3つのポートフォリオの配分比率は人により異なります。また、年齢があがっていくにつれ「リプロファイリング」を行い資産配分の見直しも行います。

以下図はTHEOユーザーの3つのポートフォリオに対する年代別配分比率の平均値を示しています。

ここで気がつくことが1つあります。

それは、年齢が高まるにつれインカムポートフォリオのウェイトが高まっていることです。

これはなぜでしょうか?

そもそもインカムポートフォリオは何のためにあるのでしょうか?

今回はこの疑問について考えてみたいと思います。

インカムポートフォリオとは?

まずインカムポートフォリオを理解しておきましょう。インカムポートフォリオとは主に世界の多様な債券ETFに投資するポートフォリオです。債券のことを英語ではFixed Income(フィックストインカム)と言います。直訳すると「固定された収入」ということになります。

一般的な債券には満期まで定期的(例えば半年毎)に支払われる固定された収入が付いています。この収入はクーポンと呼ばれており、債券発行時に決められるものです。債券の発行体(政府や企業)からすれば、このクーポンが借金の金利(イールドとも呼びます)になるわけです。債券を発行するということは借金をするということですね。

逆に債券に投資をするということはお金を貸すということになります。また、満期時点で償還金(=投資元本)が満額で還ってきます。このクーポンや償還金額とその支払いタイミングが固定されているため債券がフィックストインカムと呼ばれるのです。安全な資産であることが分かります。ただし、外貨建て債券に投資している場合は収入も外貨になりますので、為替レートが変動すれば円ベースでの収入が変動することに注意が必要です。

参考までに株式では、クーポンに相当するのが配当金ですが、これは原則毎年の利益から配分されるため配当金の大きさは毎年の利益の大きさによって変動します。また、株式に満期はありませんし、投資元本も株価によって変動します。株式がもたらす収入は固定されていないのでリスクがあるわけです。もちろん、そのリスクの分だけ高い収入が期待できます。

さて、債券の話に戻ると、債券は次のような2つの特性を有しています。

①固定した収入をもたらすという安全な資産であること

②収入が計画できるので、決まっている支出に充てやすい

この2つの特性は何かと似ていませんか?

それは毎月もらっている「給料」です。給料も安定した収入(インカム)を提供してくれます。そして、皆さんも給料を家賃あるいは住宅ローン、公共料金、子供の学費など決まっている支出に充てていると思います。つまり、人は債券と同じ機能を持っているのです。

インカムポートフォリオと人的資産

投資理論では、このように人を資産として考えることがあり、それを人的資産(Human Capital)と呼んでいます。

そして、その人がもたらす将来の給料の現在価値がその人の人的資産の経済的価値になります。この考え方が、インカムポートフォリオを年代に応じてどの程度持つべきかを決めるヒントになります。

つまり、インカムポートフォリオは人的資産の代替になるという考え方です。若い人はこれから給料をもらう期間が長く、その給料の合計の現在価値、つまり、人的資産の価値も大きくなります。したがって、インカムポートフォリオはあまり必要ではありません。

一方、年齢が高まると将来の時間が短くなり、将来もらえるであろう収入は減り、人的資産の価値は低下します。したがって、それを補うために、収入の代替となるインカムポートフォリオを多く持つ必要があるのです。

これが、年代が高くなるとインカムポートフォリオのウェイトが高まる理由です。つまり、資産運用を考えるとき、自分自身という人的資産も加えてポートフォリオ構築すべきだという考え方です。この考え方を投資理論では「ライフサイクルモデル」と呼んでおり、個人のポートフォリオ構築方法に大きな影響をもたらしています。人的資産が減ってくる60代以上は、インカムポートフォリオに投資することで、保有資産を少しずつ引き出して生活費に充てなければならない老後に備えることができるのです。

債券に投資する際に注意すべきこととは?

ところが、現在、債券投資には、特に日本において、大きな問題が存在しています。それは超低金利です。平成が始まった頃の10年満期の日本国債のクーポンは額面に対して5%近くもありました。現在はほぼゼロです。20年債でやっと0.4%(2019年5月23日発行の債券)となり、100万円の投資で毎年4000円(月当たり約333円)の収入があるだけです。これでは喫茶店も行けません。せっかく確定している収入なのにその収入額が低過ぎてしまうのです。

しかし、世の中には5%近い高クーポンを支払う債券も存在しています。それは、信用格付けの低い企業が発行する債券です。一般に、信用格付けが低い企業の債券は高いクーポンを払います。それは、その企業が満期前に倒産してしまう可能性が低くないからです。つまり、おまけとしてクーポンを高くしないと投資家が買ってくれないのです。(このような債券はハイイールド債券と呼ばれています。)そんなリスクの高い債券には投資したくないとお考えの方もいると思います。

そこで、機関投資家がよく使う投資方法があります。

それはいつも出てくる「分散投資」という考え方です。

リスクの高い債券を1銘柄買うのは本当に怖いことですが、例えば、1000銘柄に分散投資すれば状況は変わります。1000銘柄がいっぺんに倒産することは考えにくいのです。1000銘柄の内たとえば30銘柄倒産したとしても3%の損失で済みます。一方でクーポンがかなり高いためその倒産分を穴埋めしてもまだ高い収入が期待できます。これが、機関投資家が行っている投資方法です。

自分は個人なので1000銘柄も投資するほどお金がない、と考えるかもしれません。しかし、それが可能なのです。1000銘柄に投資しているETFを買えば、少額のお金でこの分散投資が実現できるのです。ちなみに、このハイイールド債券のETFほどETFという機能をうまく活用した商品はないと思います。

THEOのインカムポートフォリオでは、世界で最も安全と言われている米国国債から新興国の国債、また、信用格付けの低い社債など多様な債券ETFに分散投資をして、リスクを出来るだけ抑えながら安定して高いクーポン収入を得るように工夫されています。

さて、あなたの人的資産の価値はどのくらいでしょうか?

以上

・・・

関連記事

※本稿において、記載された意見・見解は、筆者個人のものであり、株式会社お金のデザインの公式見解ではありません。

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人投資信託協会

リスク・手数料の詳細はこちら

![THEO[テオ]by お金のデザイン](https://s3-ap-northeast-1.amazonaws.com/poc-image/production/0b1fb64f1385992de87a1b9d81d948411532dd9f0180bac684c6ce342adb.png)

![THEO[テオ]by お金のデザイン](https://assets.st-note.com/production/uploads/images/15541342/profile_22262f098332cdfd8c99afd421a4b9df.png?width=60)