なぜホームアセットバイアスは問題なのか? 〜 #加藤康之の投資講座 中級5〜

本記事は、お金のデザイン研究所所長、首都大学東京特任教授/京都大学客員教授の加藤康之氏による寄稿記事です。

皆さんは「ホームアセットバイアス(あるいは、ホームカントリーバイアス)」という言葉を聞いたことがありますでしょうか?

ホームアセットバイアスとは資産配分を決める上で投資家が陥りやすいある投資行動を指します。今回はそれが何を意味し、そして、それがなぜ問題なのかを解説します。

安全資産とリスク資産の比率

一般的に資産配分を考えるときは、まず安全資産とリスク資産に分けてその配分比率を決めるのが一般的です。

安全資産は預貯金や国債などリスクのない資産であり、流動性(いつでも簡単に現金化できること)の確保や元本の保全がこれらの資産の保有目的になります。一方、リスク資産は株式などリスクのある資産であり、リスクを取って高いリターンを求める目的で保有します。

ホームアセットバイアスとは、主にリスク資産の持ち方に関するもので自国資産へのオーバーウェイトを意味しています。つまり、世界各国の市場規模と同じウェイトで配分したグローバルマーケットポートフォリオを基準にして考えた場合、自国の資産にオーバーウェイトしている状態を言います。

たとえば、株式について考えてみましょう。

皆さんは自分の保有している株式資産全体に占める日本株式のウェイトがどの程度かご存知でしょうか?

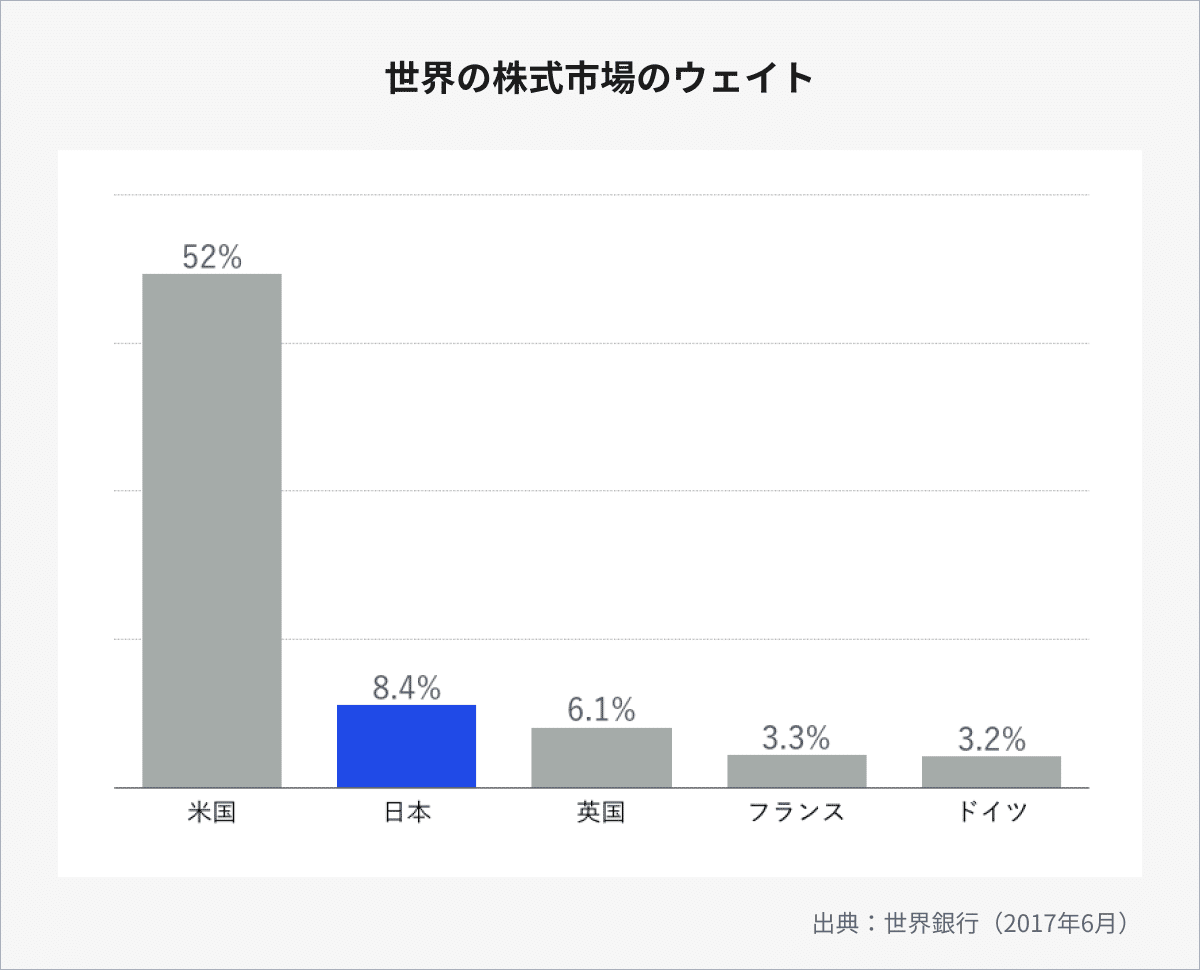

70%? あるいは、100%という方もいるかもしれませんね。ところで、世界の株式市場全体における日本株式のウェイトは約8%です。宇宙人(!?)が地球の株式に投資するとすれば日本株式への配分はこのウェイトで始めるでしょう。そして、これが基準値になります。

つまり、自分の株式資産全体の中で日本株式を基準値の8%以上保有しているとすれば、それはホームアセットバイアスがあるということになります。機関投資家にしても個人投資家にしても、ホームアセットバイアスになっている投資家が多いと考えられています。

例えば、確定拠出年金統計資料 (2002年3月末~2016年3月末)によれば、企業での運用商品選択状況をみると、国内株式が 12.5% / 外国株式が 6.9%(つまり、株式資産における日本株式比率は64%)、個人では国内株式が 10.9% / 外国株式が 6.0%(同64%)、となっておりこれは基準値の8%を大幅に超えており明らかにホームアセットバイアスになっていると言えます。

ホームアセットバイアスになる3つの理由

ホームアセットバイアスになってしまう理由はいくつかあると考えられています。なかでも代表的なものが次の3つです。

1. 非対称性

つまり、国内資産の情報が多い、あるいは、国内資産を扱う業者が多く投資手段が整備されている、といった非対称性が存在する。そのため、結果的に国内資産へオーバーウェイトしてしまう。

2. 為替リスク

外国資産には追加的に為替リスクが存在し、そのリスクを回避するため国内資産にオーバーウェイトしてしまう。

3. 親近感

親近感の高い国内資産にオーバーウェイトしてしまう。

しかし、よく考えると以上の理由は実際の投資には影響の少ないものなのです。

非対称性

今やネットを使えば世界中の最新情報に瞬時にアクセスすることが出来ます。また、ETF市場の発達した現在、ETFを使えば海外投資は国内投資とほぼ同様に行えます。市場ベースで考え個別企業の選択に立ち入らなければ非対称性はかなり低下していると言えます。

為替リスク

以前このコラムで紹介した通り、長期で考えればリスク資産の為替リスクはかなり低下します。

https://note.theo.blue/n/n3ac5a6f84742

親近感

これも以前コラムで紹介した通り、親近感といった感情は非合理的な投資家行動の要因であり、冷静に判断すれば投資パフォーマンスに意味がないものです。

https://note.theo.blue/n/n74063344b484

以上のように、一般的に指摘されているホームアセットバイアスを持つ理由は実はそれほど重要ではありません。

パフォーマンスへの影響は?

次にホームアセットバイアスが投資パフォーマンスにどういう結果をもたらすかを考えてみます。

外国株式((MSCI-AC WORLD除く日本インデックス、為替ヘッジなし)に50%と日本株(TOPIXインデックス)に50%を配分し、その配分をずっと維持したホームアセットバイアスポートフォリオのパフォーマンスと、世界の各国市場に市場の時価総額ウェイト通りに配分したホームアセットバイアスのないグローバルマーケットポートフォリオ(MSCI-AC WORLDインデックス、為替ヘッジなし)のパフォーマンスを比較してみます。

1992年7月から2017年6月末までの25年間で検証すると、ホームアセットバイアスポートフォリオの年率リターンが6.85%なのに対しグローバルマーケットポートフォリオは8.79%になります。ちなみに、同期間の日本株式のパフォーマンスは4.10%でした。

ホームアセットバイアスのポートフォリオ:年率6.85%

グローバル・マーケットのポートフォリオ:年率8.79%

日本株式のパフォーマンス:年率4.10%

この差を金額で見てみましょう。1992年7月初に100万円投資したとすると、2017年6月末時点で前者が約393万円(約293万円のプラス)になっているのに対し、後者は約594万円(約494万円のプラス)と投資収益額に約1.7倍の差がついたことになりました。ちなみに、日本株式だけであれば、約184万円(約84万円のプラス)という結果でした。

少なくとも過去のパフォーマンス結果を見る限り日本の投資家にとって、ホームアセットバイアスは賢い選択ではなかったと言えます。

・・・

もし、日本経済が世界の中でも相対的に高い成長を将来期待できると考えるのであれば、ホームアセットバイアスは一つの選択肢になるでしょう。しかし、将来のことは分からないと考えるのであれば、ホームアセットバイアスは正しい選択とは言えません。

世界には多くの高成長国が存在し、日本には存在しない産業など投資機会を提供してくれる国も多くあります。まして、日本経済は世界でも成長性が低い部類に属しており、少子高齢化を迎える今後に高い成長は期待するのは簡単ではありません。世界の成長機会に広く分散することこそ投資の基本と言えます。

もちろん、日本経済のためにあえて日本にオーバーウェイトするという政策的な投資判断もあり得ると思います。しかし、日本の少子高齢化という厳しい制約条件を考えれば、日本の投資家が世界の市場から高い収益を上げてそれを国内消費に回すことこそ、最も効果のある経済活性化策と考えることが出来ます。ちなみに、THEOではホームアセットバイアスのないグローバルポートフォリオ型の運用を行っているのはご存知の通りです。

以上

・・・

※本稿において、記載された意見・見解は、筆者個人のものであり、株式会社お金のデザインの公式見解ではありません。

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人投資信託協会

リスク・手数料の詳細はこちら

![THEO[テオ]by お金のデザイン](https://s3-ap-northeast-1.amazonaws.com/poc-image/production/0b1fb64f1385992de87a1b9d81d948411532dd9f0180bac684c6ce342adb.png)

![THEO[テオ]by お金のデザイン](https://assets.st-note.com/production/uploads/images/15541342/profile_22262f098332cdfd8c99afd421a4b9df.png?width=60)