最近の「iDeCo改悪」って本当?改正内容と賢い活用方法

*この記事はお金のデザインが運営するTHEOのiDeCoサービス「MYDC」の記事です。おまかせ資産運用THEOとは異なるサービスです。

*THEOと共に歩んでいるiDeCoサービスのMYDCは2025年で8年目、MYDCで選べる投資信託はTHEOと同じ資産運用のプロが監修しています。

このブログでお伝えしたいこと

・今回の税制改正で影響ある人たちは限定的です。

・iDeCoの魅力は依然として高いです。

・将来の課税リスクを気にするよりも、掛金上限までフル活用できるように所得を増やすことに注力することをご提案します。

「iDeCo改悪」って本当?

最近「iDeCo改悪」という言葉を目にしたことはありませんか?

これまでは退職金とiDecoの一時金を受領する間隔を5年以上空けると、iDeCoの一時金も会社からもらう退職金も両方の受領時に節税メリットが得られた、通称「5年ルール」が令和7年度の与党税制改正大綱で「10年」に見直され、それにより税負担が増える可能性があることを改悪として取り上げられているようです。

SNSを中心にこの「改悪」とされる部分だけにフォーカスして語られていることが多いようですが、実際にはこの影響を受ける人が限定的であることや、iDeCoのメリットについてわかりやすく説明している内容は少なく「自分にも関係あることなのか」「iDeCoはやめたほうがいいのか」など不安に思われた方も多くいらっしゃったのではないでしょうか。

本ブログでは、こうした皆様に向けて、iDeCoの基本から税制改正のポイント、さらに賢く活用する方法までをわかりやすくご紹介します。

一つだけ大切なことを先にお話すると、今回の改悪があったとしても、iDeCoの節税メリットは非常に大きく、iDeCoを始めない、やめてしまうというようなものではないということは、まずお伝えしたいと思います。

では、始めましょう!

iDeCoの大きなメリット

まず最初にiDeCoのメリットについて確認していきましょう。

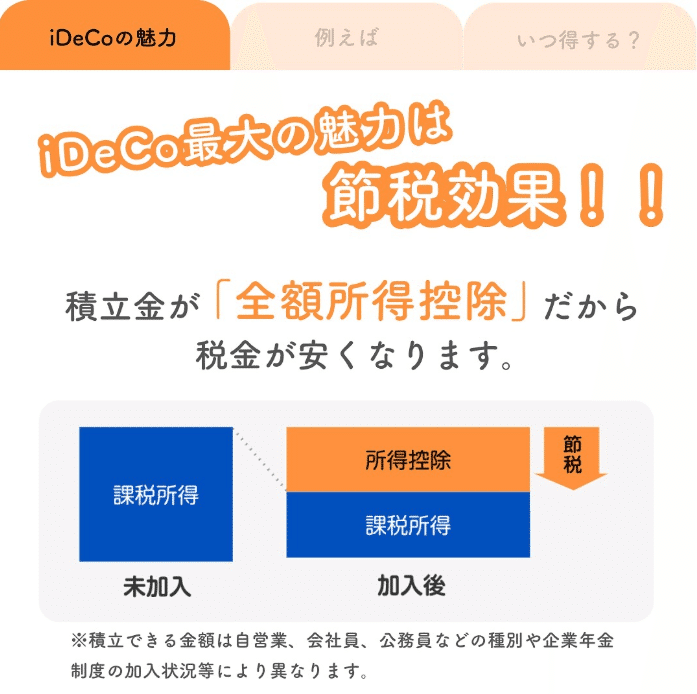

節税効果がピカイチ!

例えば、月2万円を積み立てると、年間で24万円の積立になります。年収600万円で所得税と住民税の合計が20%の場合、24万円 × 20% = 年間48,000円の節税が可能です。

この効果を10年続けると48万円、20年で96万円、30年で144万円の節税になります。これだけの「確実なプラスリターン」があるから資産運用の変動リスクを過剰に気にする必要はありません。複利効果で効率的に資産運用

運用益が非課税。長期の複利効果を活かして資産を効率的に増やせます。運用初心者でも始めやすい

節税効果のおかげで、元本割れが心配な方や運用初心者にも始めやすい制度です。

特に掛金全額所得控除が大きいメリットです。

iDeCoは年金だから途中解約出来ない

iDeCoは国民年金・厚生年金と同じ「年金」です。一見すると、途中解約出来ないことはデメリットのように感じる方もいるかと思いますが、途中解約出来ないからこそ、相場の上がり下がりに一喜一憂することなく確実に資産形成が出来るともいえます。

老後の資産形成に向けて確実につみたてられるとともに(原則60歳まで引き出せません)、拠出する掛金が全額所得控除されるなど、手厚い税制優遇が設けられている。

今後、節税効果はさらに大きくなる可能性も

iDeCoの「改悪」と呼ばれる今回の令和7年度の与党税制改正大綱では、実は、「改善」についても明示されています。それが掛金の引き上げです。現在、会社員の掛金上限は月2.3万円(企業年金がない場合)ですが、法改正により月6.2万円まで引き上げられる可能性があります。この場合、節税効果はさらに大きくなります。

月6.2万円 × 12か月 × 20% = 年間148,800円の節税

10年で約150万円、20年で約300万円、30年で約450万円の節税が期待できます。

積立額を増やせば、その分所得控除の「確実なプラスリターン」も大きくなります

iDeCoの受け取り方法はバリエーション豊富

ここからはiDeCoに加入している人でもあまり理解していない、60歳以降になったときのiDeCoの受け取り方法について解説していきます。

今回の税制改正に関係するのは②の一括で受け取る「一時金」のケースの方々がほとんどです。①については、まったく影響を受けません。③の方も、退職金の金額の大きい方等一部の方が影響を受けるのみになります。

受け取り方法は3種類

①定期的に受け取る「年金」

公的年金と同じように毎月一定額を受け取る方法です。この場合、所得の種類は雑所得となり、公的年金など控除を受けることができます。

②一括で受け取る「一時金」

iDeCoで運用していた資産を一括で受け取る方法です。税制上、一時金で受け取る場合は退職所得の扱いとなるため、退職所得控除を利用できます。退職所得控除とは、課税対象となる退職所得から、一定金額を差し引ける制度です。先にお話した通称「5年ルール」はここにかかわる内容です。詳細についてはこのあとお話していきます。

③年金と一時金の「組み合わせ」

年金と一時金の2種類を併用して受け取る方法です。一時金として受け取る金額を決め、残りは年金で受け取ります。年金として受け取る金額は公的年金などの控除が、一時金として受け取る金額には退職金控除が受けられます(この部分が「5年ルール」にかかわる内容です)。

退職所得控除の仕組み

先にお話した通り、iDeCoの受け取り方によって使える控除は変わりますが、ここでは今回話題となっている「一時金」として受け取った場合に控除される退職所得控除の仕組みについて解説します。

退職所得控除とは、課税される退職所得を計算する際に勤続年数に応じて、一定の金額を差し引くことができる仕組みのことです。

退職所得控除額の計算方法

さらに退職所得は、退職金から退職所得控除を差し引いた金額の半分に課税されます。

例えば、勤続年数が25年で退職金が2000万円の人の場合、上の計算式に当てはめると、退職所得控除額は1,150万円(=800万円 + 70万円 ×(25年 - 20年))となり、2000万円から1,150万円を引いた850万円の半分の425万円が課税される退職所得額となります。

「改悪」と言われている退職所得控除の改正とは?

退職所得控除とは前述した通り、退職金を一時金で受け取る場合の非課税枠です。iDeCoは、自分が積み立てた資産であっても退職金と見なされて退職所得控除が適用になります。

ではなにが「改悪」となったかということについてですが、現状は、iDeCoの受け取りから、5年の間隔を空けて退職金を受け取れば、退職金もiDeCoの一時金も両方、退職所得控除を受けることができ、大きく節税できたところが、改正後は、iDeCoの受け取りから、10年の間隔を空けて退職金を受け取らないとiDeCoの一時金と退職金、両方の控除が受けることができなくなったということにあります。

多くの方が60歳もしく65歳で定年を迎えることになりますので、60歳でiDeCoを受け取る場合は、70歳以降に会社の退職金を受け取らないと退職所得控除が受けられないということに不満を感じているようです。

誤解が多いところですが、これはiDeCo(個人型確定拠出年金)に限らず、企業型DCや選択制DCといった企業型確定拠出年金も同じく改正の対象になります。

公平性の観点から議論があったため。退職金と確定拠出年金(企業型DC、選択制DC、iDeCo)のダブルで優遇を受けることは、一部の人だけの利益になって公平ではない

退職所得控除の改正に影響がある人は?

これまで、iDeCoの受け取り方と退職所得控除についてご説明してきましたが、実際に退職所得控除の改正に影響がある人とない人をまとめます。

影響のない人

そもそも会社の退職金がない人は今回の改正には影響がありません。また退職金がある人でも額が少ない人は、退職所得控除の範囲内に収まるので影響がありません。

影響のある人

会社の退職金の額が大きい人、定年が65歳から69歳で退職金をもらう予定だった人(60歳でiDeCoを一時金として受け取り、65歳に退職金をもらう予定だった人)は影響があるといえます。

勤続期間および加入期間にもよりますが、退職金およびiDeCoの一時金が大きな人でなければ影響は限定的になります。影響のある人でも、今後引き上げられる予定の掛け金を増額すればさらに多くの節税効果を受けることができます。

節税効果の大きいiDeCoを活用しましょう

「退職所得控除を超えて課税されるのでは?」と心配する方もいますが、節税効果や運用益非課税のメリットを考えると、iDeCoの魅力は依然として高いです。給付金の受け取り方や時期を工夫することで、節税となる選択肢も豊富にあります。

掛金上限までフル活用出来るように所得を増やすこと、これに最注力したいところ。

積立額を増やしていけば、ライフプランや節税出来る方法といった選択肢も増えていきます。

最適解は人それぞれですが、「10年ルール」に変わったとしても、働き方やライフプラン次第で柔軟に対応できます。例えば

● 長く働く:定期収入を長く受け取る。

● 副業や早期退職:収入の形を工夫する。

● 給付金の受け取り方法を調整:一時金ではなく年金形式にする、一時金と年金を併用する。

● 企業型DC・iDeCoの受け取り時期を延長:75歳まで受け取りを先送り可能。

● 企業型DCを受け取らずにiDeCoに移換して積立を65歳まで継続:次の法改正では70歳まで継続可能になる予定。

● 公的年金の受け取り時期を前倒しするor先送りする

こうした工夫をすれば、変更による課税の影響を最小限に抑えることができます。

iDeCoを簡単にはじめましょう(他社からの切替OK!)

「やっぱり仕組みが難しそう…」と感じるかもしれません。でも、実際にやることは超シンプル!

Q. MYDCの申し込みは具体的に何をすればいいの?

申し込む(WEB申込)

送られた書類に記入して返送

加入審査が通ったら掛金自動引落スタート(1から2か月後)

Q.商品選びが難しそう・・

Q.他社iDeCoから切替できますか?

いつでもMYDCに切替可能です。

現在、キャンペーン実施中!

今なら2025年1月31日までMYDCに申込(移換)で最大5千円のAmazonギフト券をもらえるお得なキャンペーン実施中です!

・・・

MYDCに関するお問い合わせは専用のお問い合わせフォームを用意しておりますのでお気軽にお問い合わせください。

THEO公式インスタグラムはじめました!

THEO[テオ]を運営するお金のデザインのインスタグラムでは、お金にまつわるお役立ち情報や今さら聞けない投資のこと、キャンペーン情報なども投稿していきますので、ぜひフォローをお願いいたします!

おまかせ資産運用サービスTHEO[テオ]の公式note

株式会社お金のデザイン 金融商品取引業者 関東財務局長(金商)第2796号、確定拠出年金運営管理機関 登録番号 775

加入協会:一般社団法人日本投資顧問業協会、一般社団法人投資信託協会

リスク・手数料の詳細はこちら

![THEO[テオ]by お金のデザイン](https://s3-ap-northeast-1.amazonaws.com/poc-image/production/0b1fb64f1385992de87a1b9d81d948411532dd9f0180bac684c6ce342adb.png)

![THEO[テオ]by お金のデザイン](https://assets.st-note.com/production/uploads/images/15541342/profile_22262f098332cdfd8c99afd421a4b9df.png?width=60)