【2022年4月】 おまかせ資産運用THEO[テオ]マンスリーレポート

THEOは、定期的に機能ポートフォリオに組入れているETFやその配分を見直す「リアロケーション」を行います。また、お客さまのポートフォリオと目標値との乖離を修正する「リバランス」を行っています。これらがTHEOの自動運用の主な機能です。

毎月お届けする本レポートでは、その月の市況及び運用状況、ならびに月初に行ったリアロケーションについてお届けします。

※「リアロケーション」「リバランス」の詳細はこちら

※「機能ポートフォリオ」の詳細はこちら

レポートの内容は以下の動画でもご覧いただけます。※YouTubeで再生されます。

・・・

各機能ポートフォリオの月間運用状況

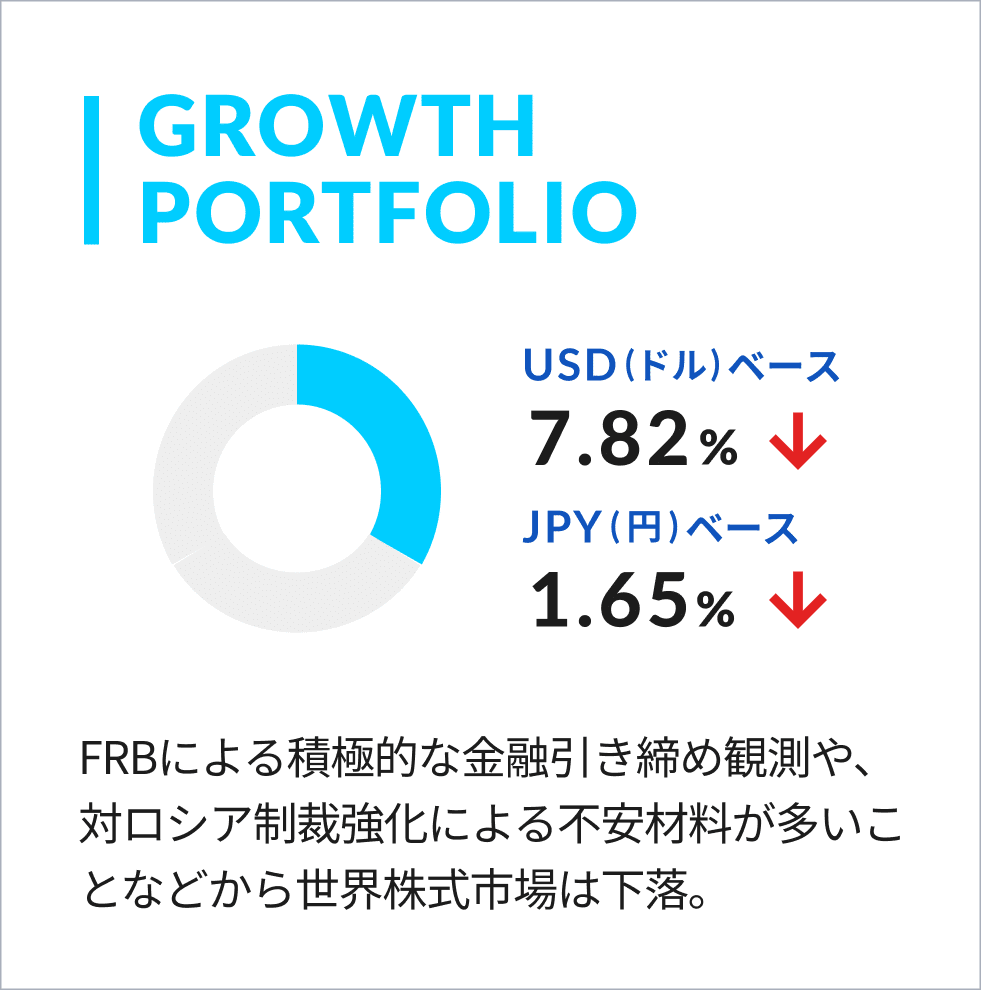

1.グロース・ポートフォリオ

3つの機能ポートフォリオのうち、成長株式を中心として組み入れているグロース・ポートフォリオは米ドルベースで-7.82%の下落、円ベースでは-1.65%の下落となりました。

4月の世界株式市場は下落しました。米連邦準備制度理事会(FRB)による金融引き締めが積極化するとの見方から長期金利が上昇したことに加えて、中国の新型コロナウイルス対策の都市封鎖(ロックダウン)やロシアに対する経済制裁が世界景気を減速させるのではとの懸念が広がったことなどから米国、欧州、中国、日本などほとんどの国・地域の株式市場が下落しました。

米ドルは対円で大きく上昇しました。FRBが金融引き締め姿勢を積極化し米国の金利が上昇する一方、日銀は金融緩和政策を維持する方針を表明しており、日米金利差が拡大するとの見方から米ドルは対円で大きく上昇しました。

地域別の寄与度では、米国株式が-5.31%、欧州株式が-1.19%、日本株式が-0.71%となり、米国が大きくマイナス寄与する結果となりました。

米国株式の中では、大型成長株が-2.28%、中型成長株が-1.46%と成長株が特に大きくマイナス寄与となっています。新興国株式も総じてマイナスとなりました。(寄与度は米ドルベース)

その一方で、3月に続き為替がドル高円安方向に動いたことが円ベースのリターンに大きくプラス寄与しています。

なお、5月に入ってからリアロケーションを行い、米国と中国のウェイトを若干減らし、太平洋地域先進国(除く日本)や韓国のウェイトを増やすなどの比率調整を行いました。

「THEOグリーン」のグロース・ポートフォリオ

グロース・ポートフォリオのグリーン(ESG関連銘柄)は米ドルベースで-7.83%の下落、円ベースでは-1.66%の下落となりました。

世界株式市場は米国の長期金利が上昇したことに加え、中国での新型コロナウイルス感染拡大やロシアに対する経済制裁が世界景気に与える影響への不透明感などから下落しました。

ポートフォリオで組み入れているESGに着目したETFも、世界株式市場に連動する形で幅広く下落し、ほとんどの国・地域でマイナス寄与となりました。

なお、5月に入ってからリアロケーションを行い、米国中型株のウェイトを若干減らし、米国大型株のウェイトを増やすなどの比率調整を行いました。

THEOグリーンについてはこちら

2.インカム・ポートフォリオ

安定した資産成長を目指すため債券を中心に組み入れているインカム・ポートフォリオは米ドルベースで-4.54%の下落、円ベースでは+1.85%の上昇となりました。

4月の債券市場は総じて軟調な動きとなりました。米国においては、5月のFOMC(米連邦公開市場委員会)での0.50%の利上げを示唆する金融当局者の発言などを受けて金利は上昇傾向となりました。ユーロ圏においても早期利上げ観測が強まる中で金利は上昇しました。また、先が見通せないウクライナ情勢、中国の景気減速とロックダウンの長期化、原油価格の高止まりなどを背景に、金融市場全体のリスク回避姿勢も強まり、新興国債券やハイイールド債券も軟調でした。

米ドルは対円で大きく上昇しました。FRBが金融引き締め姿勢を積極化し米国の金利が上昇する一方、日銀は金融緩和政策を維持する方針を表明しており、日米金利差が拡大するとの見方から米ドルは対円で大きく上昇しました。

ファンドパフォーマンスへの寄与度としては、米国超長期国債が-1.68%、米国7-10年国債は-0.14%のマイナス寄与となりました。米国以外の国債も-0.72%のマイナスとなりました。国債以外にも、米ドル建て投資適格社債が-0.72%のマイナス寄与となるなど全体的にマイナスとなりました。(寄与度は米ドルベース)

一方で、為替がドル高円安方向に大きく動いたことから、ポートフォリオの日本円ベースのリターンはプラスとなりました。

なお、5月に入ってからのリアロケーションによるポートフォリオの変更はありません。

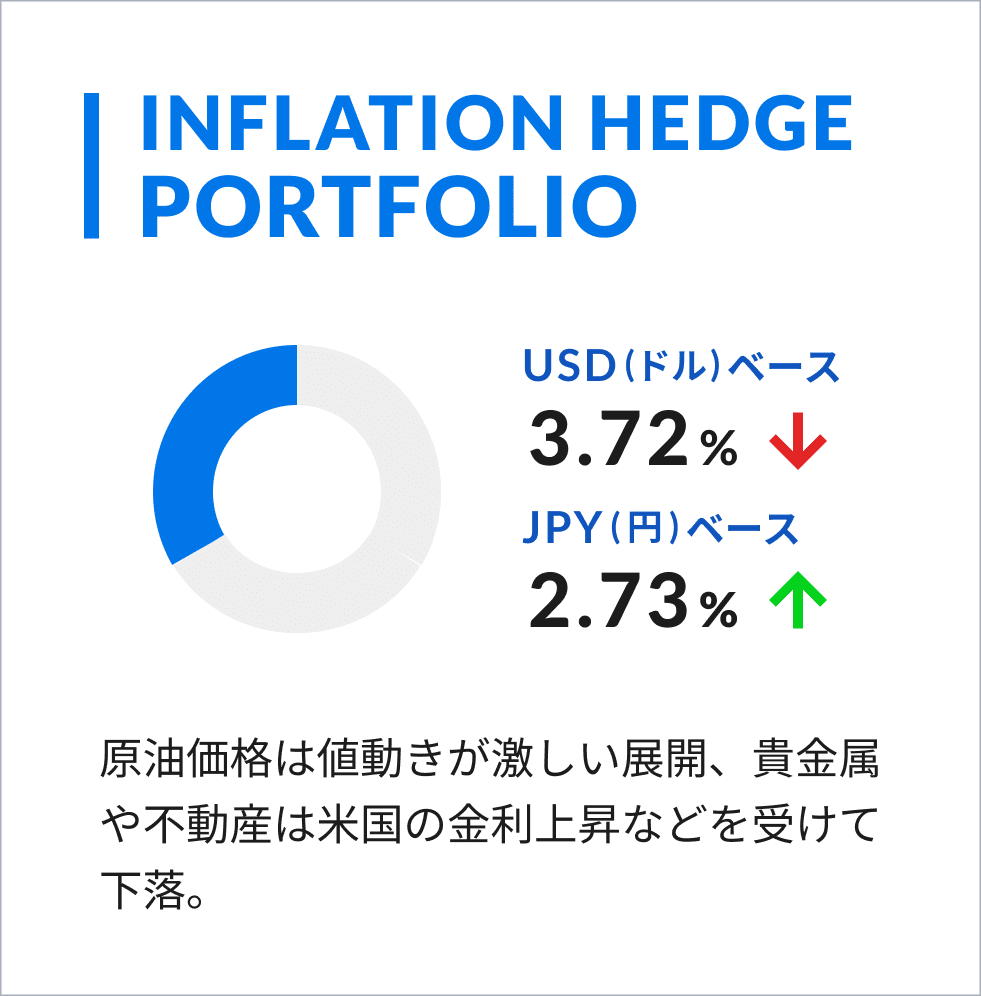

3.インフレヘッジ・ポートフォリオ

物価変動による影響から資産を守る目的のインフレヘッジ・ポートフォリオは米ドルベースで-3.72%の下落、円ベースでは+2.73%の上昇となりました。

4月の現物資産市場は全体として軟調でした。原油価格はロシアへの経済制裁に伴う需給悪化見通しと、IMF(国際通貨基金)が世界経済見通しを引き下げたことや中国でのコロナ感染拡大による需要減退見通しなどが交錯し、前月に続いて値動きが激しい展開となりました。金、銀などの貴金属や不動産は米国の金利上昇などを受けて下落しました。

米ドルは対円で大きく上昇しました。FRBが金融引き締め姿勢を積極化し米国の金利が上昇する一方、日銀は金融緩和政策を維持する方針を表明しており、日米金利差が拡大するとの見方から米ドルは対円で大きく上昇しました。

このような環境下、ファンドパフォーマンスへの寄与度では、米国不動産関連株式が -1.21%のマイナス寄与となったほか、エネルギー関連株式や貴金属もマイナス寄与となりました。(寄与度は米ドルベース)

一方で、為替がドル高円安方向に動いたことから、ファンドの円ベースのリターンはプラスとなりました。

インフレヘッジ・ポートフォリオの参照指数である輸入物価指数は前月比10.8%の上昇となっています。

なお、5月に入ってからリアロケーションを行い、銀ETFの組み入れを若干増やし、米国物価連動債の比率を減らすなどの小幅な比率調整を行いました。

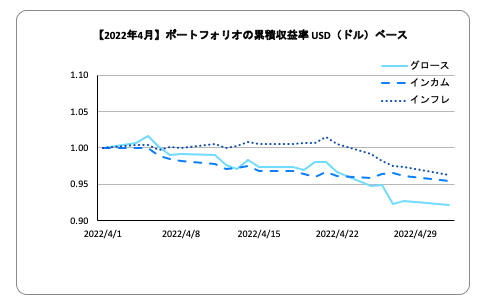

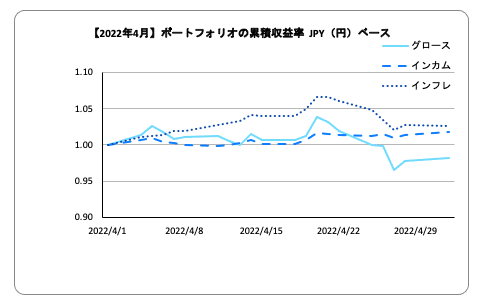

累積収益率

※ 上記の各機能ポートフォリオのパフォーマンス及び運用状況に係るコメントは、当月1ヶ月間を通じた弊社モデルポートフォリオに対するものです。お客様のポートフォリオにおける各機能ポートフォリオ部分は、モデルポートフォリオに基づき運用されます。モデルポートフォリオのパフォーマンスは、運用報酬控除前、税金・取引手数料控除前で計算されています。THEOのお客様のポートフォリオのパフォーマンスは、運用報酬控除後、取引手数料は無料で計算されます。また、月中の入出金や資産残高によっても、そのポートフォリオはモデルポートフォリオとは異なりますので、その運用結果は同一とはなりません。その旨ご留意ください。

・・・

THEOの運用については、「THEOの仕組み」をご覧ください。

運用方針、運用モデルについて、詳しくは「THEOホワイトペーパー」をご参照ください。

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:一般社団法人日本投資顧問業協会、一般社団法人投資信託協会

リスク・手数料の詳細はこちら

![THEO[テオ]by お金のデザイン](https://s3-ap-northeast-1.amazonaws.com/poc-image/production/0b1fb64f1385992de87a1b9d81d948411532dd9f0180bac684c6ce342adb.png)

![THEO[テオ]by お金のデザイン](https://assets.st-note.com/production/uploads/images/15541342/profile_22262f098332cdfd8c99afd421a4b9df.png?width=60)