【2023年2月】おまかせ資産運用THEO[テオ]マンスリーレポート

THEOは、定期的に機能ポートフォリオに組入れているETFやその配分を見直す「リアロケーション」を行います。また、お客さまのポートフォリオと目標値との乖離を修正する「リバランス」も行っています。これらはTHEOの自動運用の主な機能です。

毎月お届けする本レポートでは、その月の市況および運用状況、ならびに月初に行ったリアロケーションについてお届けします。

※「リアロケーション」「リバランス」の詳細はこちら

※「機能ポートフォリオ」の詳細はこちら

・・・

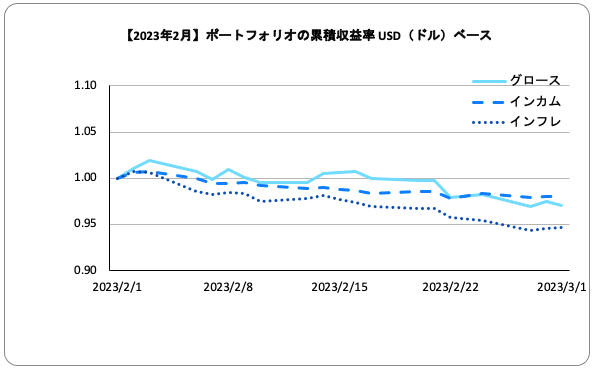

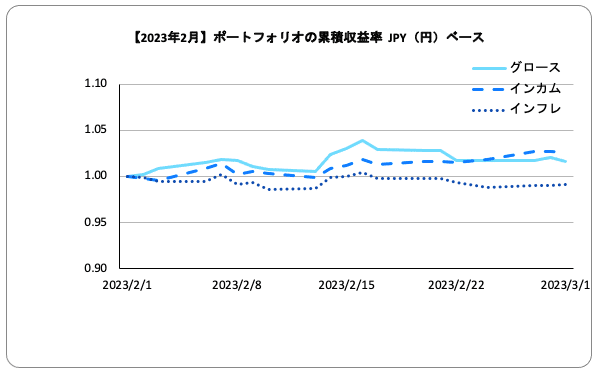

各機能ポートフォリオの月間運用状況

1.グロース・ポートフォリオ

3つの機能ポートフォリオのうち、成長株式を中心として組み入れているグロース・ポートフォリオは米ドルベースで -2.92%、円ベースでは +1.65%となりました。

2月の世界株式市場は国ごとにまちまちな動きとなりました。米国株はFRB(米連邦準備制度理事会)による金融引き締めが長期化するとの見方を受けて下落しました。欧州株は、暖冬などを背景にエネルギー不安が後退したことなどから上昇しました。日本株は、円安による企業業績改善への期待などから上昇しました。香港株は、3月に開催される全国人民代表大会を控え様子見姿勢が強まる中、米中関係の悪化を嫌気して下落しました。

米ドルは対円で上昇しました。米国において堅調な経済指標を受けて、金融引き締め長期化観測が広がったことなどから、米ドルが主要通貨に対して買われました。この為替の効果が、ファンドの円ベースパフォーマンスに大きなプラス寄与となりました。

米ドルベースで見た地域別の寄与度では、米国株式が -1.30%、欧州株式が -0.22%、日本株式が -0.35%となりなりました。

米国株式の中では、大型バリュー株式が -0.61%と比較的大きなマイナスとなっています。新興国株式も全体的にマイナス寄与となりました。(寄与度は米ドルベース)

なお、3月に入ってからのリアロケーションによるポートフォリオの変更はありません。

「THEOグリーン」のグロース・ポートフォリオ

グロース・ポートフォリオのグリーン(ESG関連銘柄)は米ドルベースで -3.57%、円ベースでは +0.96%となりました。

2月の世界株式市場は、金融引き締め長期化懸念などから米国株が下落する一方で、欧州株や日本株が上昇するなど、まちまちな展開となりました。また、米国の長期金利が上昇したことなどから米ドルが主要通貨に対して買われたことが、ファンドの円ベースリターンにプラス寄与しました。

ポートフォリオで組み入れているESGに着目したETFも、地域によってまちまちな動きとなりました。パフォーマンスへの寄与度では新興国や米国大型バリュー株などのETFが比較的大きなマイナス寄与となりました。(寄与度は米ドルベース)

なお、3月に入ってからのリアロケーションによるポートフォリオの変更はありません。

おまかせ資産運用でESG投資ができる「THEOグリーン」についてはこちら

2.インカム・ポートフォリオ

安定した資産成長を目指すため債券を中心に組み入れているインカム・ポートフォリオは米ドルベースで -1.96%、円ベースでは +2.65%となりました。

2月の債券市場は下落しました。米国では、好調な経済指標や消費者物価指数の再加速により、インフレの高止まりに対する警戒感が高まったことに加え、FRB(米連邦準備制度理事会)の高官らによる利上げ継続を示唆する発言などにより金利は上昇(債券価格は下落)傾向となりました。欧州でもコア消費者物価指数が過去最高を更新するなど、インフレ圧力が継続していることで、今後の利上げ観測が強まり金利は上昇傾向となりました。その他、新興国債券やハイイールド社債などもおおむね軟調な動きとなりました。

米ドルは対円で上昇しました。米国において堅調な経済指標を受けて金融引き締め長期化観測が広がったことなどから、米ドルが主要通貨に対して買われました。この為替の効果がファンドの円ベースパフォーマンスに大きなプラス寄与となりました。

このような市場環境のなか、ファンドで保有するETFも全体的に下落しました。パフォーマンスへの寄与度としては、米ドル建て社債や米国モーゲージ証券などが比較的大きなマイナスとなりました。(寄与度は米ドルベース)

なお、3月に入ってからのリアロケーションによるポートフォリオの変更はありません。

3.インフレヘッジ・ポートフォリオ

物価変動による影響から資産を守る目的のインフレヘッジ・ポートフォリオは米ドルベースで -5.34%、円ベースでは -0.89%となりました。

2月は、米国の一部の経済指標がインフレの高止まりを示したことなどから、米国の金融引き締め政策が長期化するとの見通しが広がりました。これを受けて、エネルギー関連株式や不動産関連株式は下落しました。貴金属価格も、米国の金利上昇や米ドルが主要通貨に対して上昇したことなどから下落しました。

米ドルは対円で上昇しました。米国において堅調な経済指標を受けて金融引き締め長期化観測が広がったことなどから、米ドルが主要通貨に対して買われました。この為替の効果がファンドの円ベースパフォーマンスに大きなプラス寄与となりました。

このような環境下、ファンドが保有するETFのパフォーマンスへの寄与度では、米国不動産関連株式や貴金属(金、銀)が比較的大きなマイナスとなりました。(寄与度は米ドルベース)

インフレヘッジ・ポートフォリオの参照指数である輸入物価指数は前月比+0.5%となっています。

なお、3月に入ってからリアロケーションを行い、銀の組み入れ比率を若干減らし、米国物価連動債の組み入れを若干増やしました。

累積収益率

・・・

THEOの運用については、「THEOの仕組み」をご覧ください。

運用方針、運用モデルについて、詳しくは「THEOホワイトペーパー」をご参照ください。

「プロとAIがいる、おまかせ資産運用THEO[テオ]」

https://theo.blue/

株式会社お金のデザイン 金融商品取引業者 関東財務局長(金商)第2796号 加入協会:一般社団法人日本投資顧問業協会、一般社団法人投資信託協会 リスク・手数料の詳細はこちら

![THEO[テオ]by お金のデザイン](https://s3-ap-northeast-1.amazonaws.com/poc-image/production/0b1fb64f1385992de87a1b9d81d948411532dd9f0180bac684c6ce342adb.png)

![THEO[テオ]by お金のデザイン](https://assets.st-note.com/production/uploads/images/15541342/profile_22262f098332cdfd8c99afd421a4b9df.png?width=60)